头条

比特币的需求函数可能会永久改变。

撰文:Dan Morhead,Pantera Capital 创始人

翻译:金色财经 0xjs

关于现货比特币 ETF 可能很快获得批准的讨论很多。

华尔街有句老话:「买在谣言起,卖在事实出」。该理论认为,如果大多数投资者预期某事将发生并买入,那么当事件真实发生时,自然是卖家卖出的时机,而许多买家已经筋疲力尽。

推出现货比特币 ETF,可谓是区块链中保守得最差的秘密。那么,当这个消息最终到来时,会是卖出的时机吗?

在我们分享对未来的想法之前,让我们回顾一下过去。

这句格言在加密领域最近两次重大监管中完美地发挥了作用。

在我们的一次投资者峰会上,美国商品期货交易委员会 (CFTC) 前主席克里斯·吉安卡洛 (Chris Giancarlo) 指出了一个疯狂的事实,我以前从未注意到。整个 2017 年,市场一直在上涨,当时的口号是「当 CME 上市比特币期货时,比特币价格就要 to the MOON!!!」

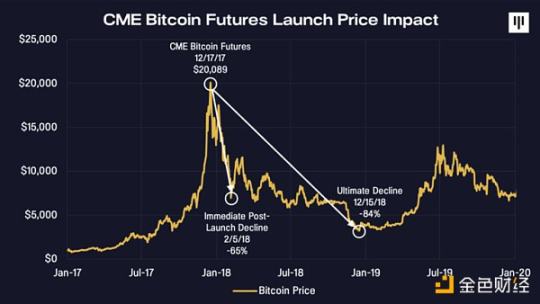

直到比特币期货上市的当天,比特币价格相比 12 个月前确实上涨了 2448%。那是顶部。当天开始了 84% 下跌幅度的大熊市。

在 Coinbase 公开上市之前,市场重复了完全相同的周期。整个行业都对 Coinbase 即将直接上市感到兴奋。上市当天,比特币价格相比 12 个月前最高上涨了 848%。比特币当天达到 64,863 美元的峰值,76% 下跌幅度的熊市开始。

我们在 2021 年曾打趣道:「有人可以在比特币 ETF 正式推出前一天提醒我吗?我可能想从桌面上拿走一些筹码。」

我相信比特币 ETF 将被视为数字资产采用的一大进步。在讨论该产品及其对行业的影响之前,让我们花点时间思考一下该行业已经走了多远。

在过去的十年里,获取比特币已经发生了巨大的变化。早期,人们会通过所谓的「比特币水龙头」免费赠送比特币。当我第一次接触比特币时,Gavin Andresen 有 BitcoinFaucet——只需注册即可免费赠送比特币。我哥哥当时给我发了一些免费的比特币。

很快人们就需要一个交易比特币的地方。一个名为 Magic The Gathering Online eXchange 的扑克牌交易网站允许网站上的爱好者可以交易一种名为比特币的数字货币,其缩写为 Mt.Gox。

Bitstamp 于 2011 年 8 月推出,其是仍在运营的最古老的交易所。还有 LocalBitcoins – 一个为买家和卖家进行面对面交易牵线搭桥的市场。那是过去的日子了。

我们现在有数百个交易所。然而,许多都是离岸不透明的交易所,它们与 FTX 的相似度比与纽约证券交易所的相似度更高。许多机构不愿意与这些实体进行交易和托管。IRA 账户和其他类型的金融账户通常无法访问加密货币交易所。

期货并没有产生太大影响。我已经进行了三十五年的货币交易,知道传统的法币很少使用期货。外汇市场几乎完全是现金 / 现货。

尽管这听起来有些矛盾,但比特币期货实际上是一种倒退。

比特币期货错过了比特币的整个「主题性」(正如我的朋友 Andrew Lawrence 所说)。比特币的优雅之美在于,比特币交易是「t-minus zero」——交易就是结算。当比特币已经结算时,再进行滚动(比如三月到六月)的麻烦是不必要的。

在粗略的交易所中不存在「T+2」结算、抵押品、每月期货展期或现金结算市场操纵。当我们回到每月现金结算的期货时,比特币的所有魅力都消失了。

不要误会我的意思——我认为期货的存在是件好事。他们引进了数千名无法通过其他方式获取比特币的新交易者。CME 和 CBOE 的上市以及 CFTC 对比特币期货的监管是协议代币认证方面迈出的巨大积极一步。

比特币期货市场与现金 / 现货市场交易量及相对占比数据:2023 年 10 月的比特币期货日均交易量约 3800 万美元,理论上 13,300 份合约 Vs. 比特币现货交易量为 61.69 亿美元,相对占比为 0.4%。

虽然以「这次不一样……」开始预测通常不是一个吉祥的开始方式,但我相信这次真不一样。

之前的两个比特币价格峰值是:

CME 期货上线当天(2017 年 12 月 18 日)达到 2 万美元的峰值,价格立即下跌 65%,最终低点下跌 84%。

Coinbase 于 2021 年 4 月 14 日上市当天,价格为 6.5 万美元,价格立即下跌 54%,跌至最终低点时下跌 76%。

这些事件都没有对现实世界中使用比特币产生任何影响。

一切都是「买在谣言起,卖在事实出」。

比特币期货并没有开辟任何重要的新投资者群体。它们只对一小部分主要套利者感兴趣。净新买量并不多。

Coinbase 的产品更加明确。Coinbase 的网站在私人持有时运行良好。第二天,当它被公开上市时,该网站的运行情况还是一样。Coinbase 股票持有者的变化并没有增加人们获得比特币的机会。

比特币 ETF 则大大不同。贝莱德 ETF 从根本上改变了比特币的获取方式。它将产生巨大的(积极的)影响。

我们坚信许多现货比特币 ETF 将获得批准。我们还相信这将在一两个月内发生,而不是几年。

当他们做高盛指数时我还在高盛。现在每个人都将大宗商品视为一种资产类别。在 90 年代,我在新兴市场非常活跃。现在,都将新兴市场视为一种资产类别。区块链也将如此。比特币现货 ETF 是它们成为资产类别的非常重要的一步。一旦比特币现货 ETF 存在,如果你没有敞口,那么你实际上在做空比特币。

「买在谣言起,卖在事实出。」

许多市场观察人士认为,推出「数字黄金」ETF 的最佳类比就是推出实物黄金 ETF 的影响。第一个黄金 ETF 于 2003 年在美国以外推出,第一个美国 ETF GLD 于 2004 年推出。这个类比可能是一个很好的类比,因为在 2000 年初,持有实物黄金对许多投资者来说很困难,而加密资产的托管对于今天的许多投资者来说,这是一个挑战。此外,发行商的便捷性、低成本和值得信赖的性质几乎肯定会吸引以前不会参与的新投资者进入黄金市场。

我们预计比特币 ETF 推出时也会发生同样的情况。当投资者有这种选择时,比特币的需求函数可能会永久改变。ETF 的推出对比特币和加密货币还有另一个重要影响。二十年前,ETF 的推出对配置投资组合中的商品的想法产生了合法化的影响。我们预计消费金融领域最受尊敬的品牌在第一波比特币 ETF 中的出现将产生类似的影响。

我们还应该预计,少数 ETF 将获得大部分市场份额。ETF 规模越大,其定价就越有效,从而启动良性循环,使规模较大的 ETF 更畅销。SPDR Gold Trust (GLD)(546 亿美元)和 iShares Gold Trust (IAU)(253 亿美元)几乎占美国黄金 ETF 价值的 90%,没有其他竞争对手超过 100 亿美元。