头条

本文试图从数据出发,厘清 LSDFi 赛道现状,并通过对具体项目的分析探究 LSDFi 未来将走向何方。

撰文:@Yuki,PSE Trading Analyst

自以太坊转 PoS 以来,LSDFi 应运而生并成为一个新的引人注目的赛道。之所以 LSDFi 能够成为市场的焦点,是因为其基于流动性质押代币的 Yield Bearing 属性进行了再创新。但是随着 ETH 质押率的不断上升,质押收益率的不断下降,市场空间被不断挤压,LSDFi 的发展陷入了停滞状态。

回头看,我们已经经历了 LSDFi 赛道的三个发展阶段。从流动性质押协议的竞争,到 LST 成为 DeFi 中新的具备共识性的流通资产,再到 LST 的多样化、大规模应用。而现在,我们正处于一个明显的发展困境期。本文试图从数据出发,厘清 LSDFi 赛道现状,并通过对具体项目的分析探究 LSDFi 未来将走向何方。

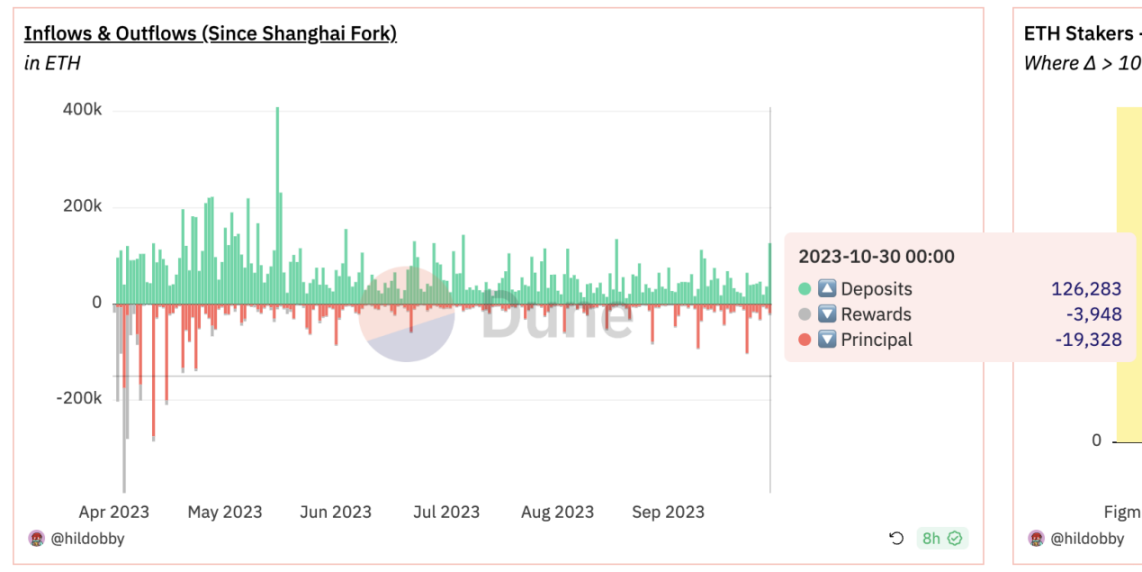

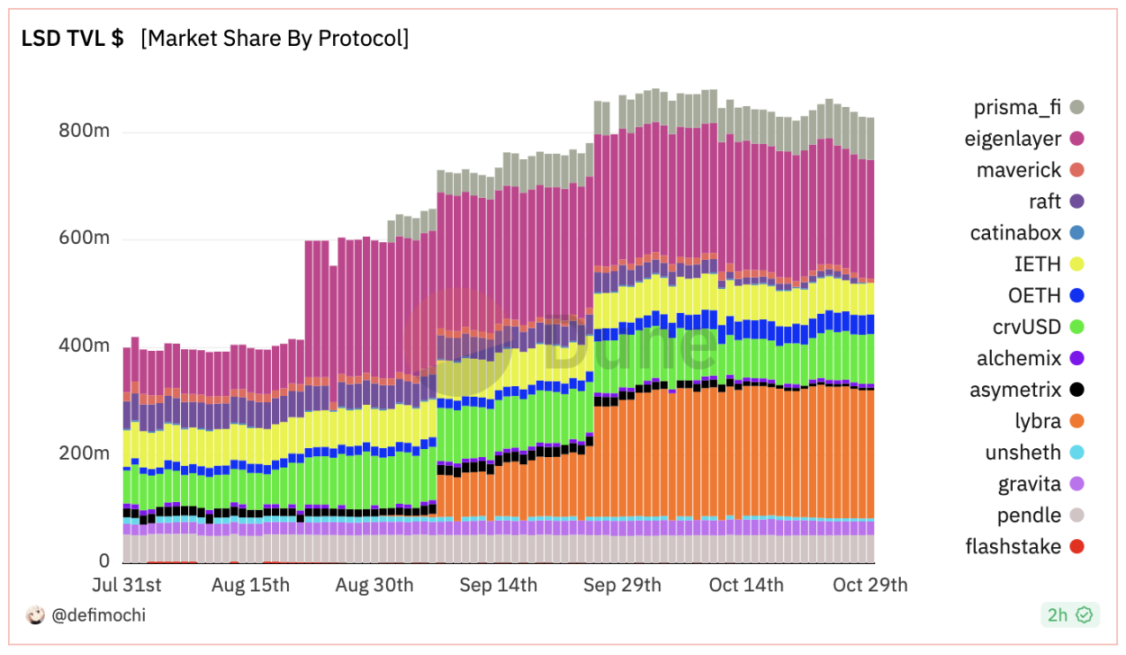

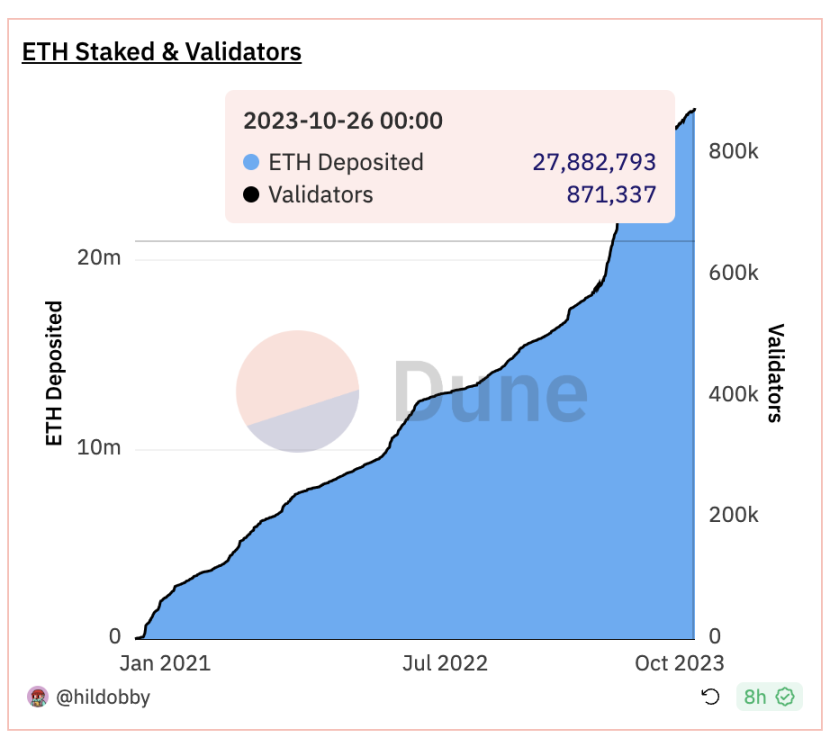

根据 Dune 的数据,从净质押的 ETH 数量来看,整体趋于平缓,而排队等待进入的 Validators 也在不断减少,暴力的质押增长期已过。与之对应的就是,LSDFi 赛道的总 TVL(截止当前总 TVL 为 839M)从今年 9 月 26 日开始已经处于增速明显放缓的状态,甚至出现负增长。可以预计,在缺乏范式创新的情况下,在未来一段时间内,LSDFi 赛道整体都不会出现较大的增长。

出现这种局面的原因可能有两个方面。一方面是由于以太坊生态内部的质押增长乏力,以太坊质押率的上升导致质押收益率下降(如下图,基础收益率仅为 3%+),LSDFi 协议的陷入收益率瓶颈,整个赛道对于资金的吸引力下降,从而出现了资金外流的现象;另一方面是由于受到外部环境的冲击,其中影响最严重的就是美国高息环境下美债收益率不断攀升,对加密行业资金产生虹吸效应,LSDFi 的资金外逃至拥有更高基础收益的美债、DeFi 类美债衍生品。

DeFi 发展至今,有两个重要部分仍旧闪闪发光,作为基石一般维系着整个 DeFi 系统的运转:借贷和稳定币。而在 LST 的运行法则中,借贷和稳定币也是最基础、最可行的运行方式。基于 LST 的生息属性,LSDFi 赛道的项目方向大致可以分为以下两类:

LST 作为借贷协议或稳定币协议的抵押品(以 Lybra、Prisma、Raft 为代表);

LST 本息分离(以 Pendle 为代表);

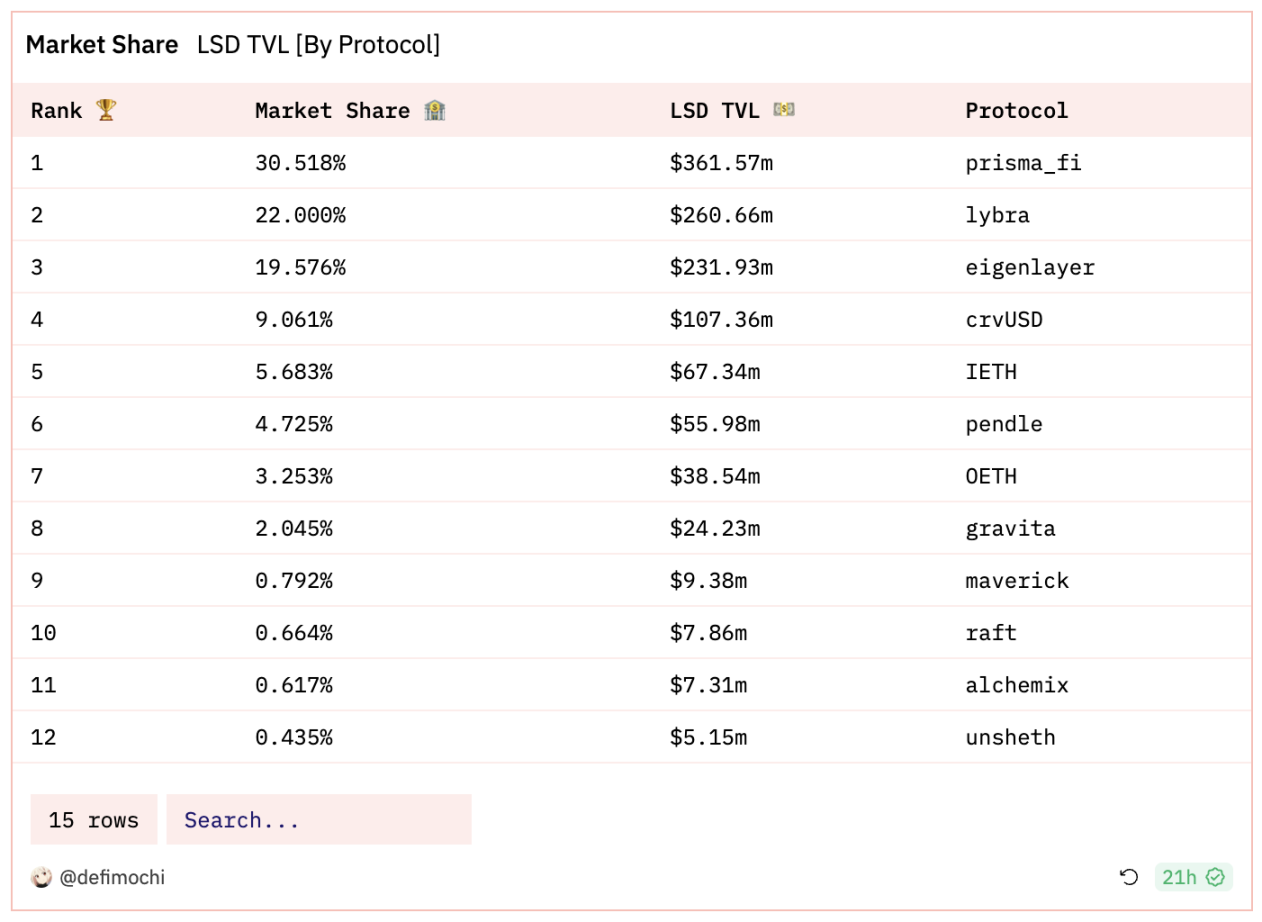

从 Dune 的数据可以看出,LSDFi 赛道目前 TVL 排名前 12 的项目中,有 5 个是基于 LST 的稳定币协议。它们的基本机制几乎雷同:用户将 LST 作为抵押品, 铸造或借出稳定币,当抵押品价格下跌,抵押品就会被清算。为数不多的区别在于不同的稳定币、不同的 LTV、不同的支持的抵押品。

在 Terra 倒塌、BUSD 因监管风险被迫下架后,稳定币市场出现了许多空白需要被填补。而自带生息属性的 LST 的出现恰好可以为稳定币市场贡献出更符合去中心化需求的项目。只是在浪潮过后,赛道整体创新乏力,只是在互相内卷 LTV、抵押品类型、稳定币收益率(收益率大多依靠项目代币补贴,本质上只是空气)。后来者如果不具备挑战先来者的差异化亮点,上线即意味着项目的终点。

而 Pendle 则是整个 LSDFi 赛道中的较为独特的存在。它的固定利率产品天然适合具有生息属性的 LST(以 stETH 为例,可以将其拆分为 ETH 和质押收益部分),这也是为什么在以太坊转 PoS 后,Pendle 又重新回到市场的中心。目前 Pendle 正在凭借着产品的迭代牢牢守住自己的市场份额,市场上还未出现它强有力的同类型竞争对手。

对于 DeFi 来说,我们可以说 Aave 是借贷协议的龙头,可以说 Curve 是稳定币 DEX 的龙头,也可以说 Lido 是以太坊流动性质押服务商的龙头。这些项目都已经实现了各自领域的定价权。这里我所说的定价权是指由「垄断 + 刚需」共同形成的壁垒效应,在市场刚需业务中形成一定的垄断效应和品牌效应(市场份额遥遥领先)。

而拥有定价权意味着什么?我认为至少意味着两个方面的优势,一个是商业模式优秀,另一个是长期增长有保障。简单总结来说,有定价权的壁垒才是真正的壁垒。

但反观 LSDFi 赛道中的各类项目,即便是市场份额第一的龙头项目 Lybra Finance,也并未形成自己的定价权壁垒。在 V1 阶段,Lybra 凭借远超以太坊质押基础收益的收益率(8%+)迅速从一众 LSD 稳定币协议中脱引而出,吸引了大量 TVL,但 V2 升级并未给 Lybra 带去有效增长,反而是被后上线的 Prisma、Eigenlayer 不断挤压市场份额。

赛道头部项目无法拥有自己的定价权,造成这种尴尬局面的根本原因在于:首先作为协议层,项目本身技术难度并不高,更别说很多 LSD 稳定币协议是直接 fork 的 Liquity,「技术门槛低」意味着竞争一定会很激烈;其次是 LSDFi 项目并不是 LST 的发行商,本质上是依赖于 ETH 的定价权(质押收益)进行流动性的重新分配;最后,各个项目之间差异甚小,市场份额往往会受协议收益率影响,而头部项目又未形成自己的生态,在生态内部建立绝对的定价权。

定价权的缺失实际上就意味着眼下的繁荣可能都是暂时的,谁都没有找到长期增长的保险命门。

LSDFi 此前凭借着高额的收益率在短时间内笼络了大量 TVL,但稍微深究一下我们就会发现这些高收益率的背后都是由项目代币在进行补贴,而这样的后果就是提前透支治理代币的价值,高收益率不可持续。

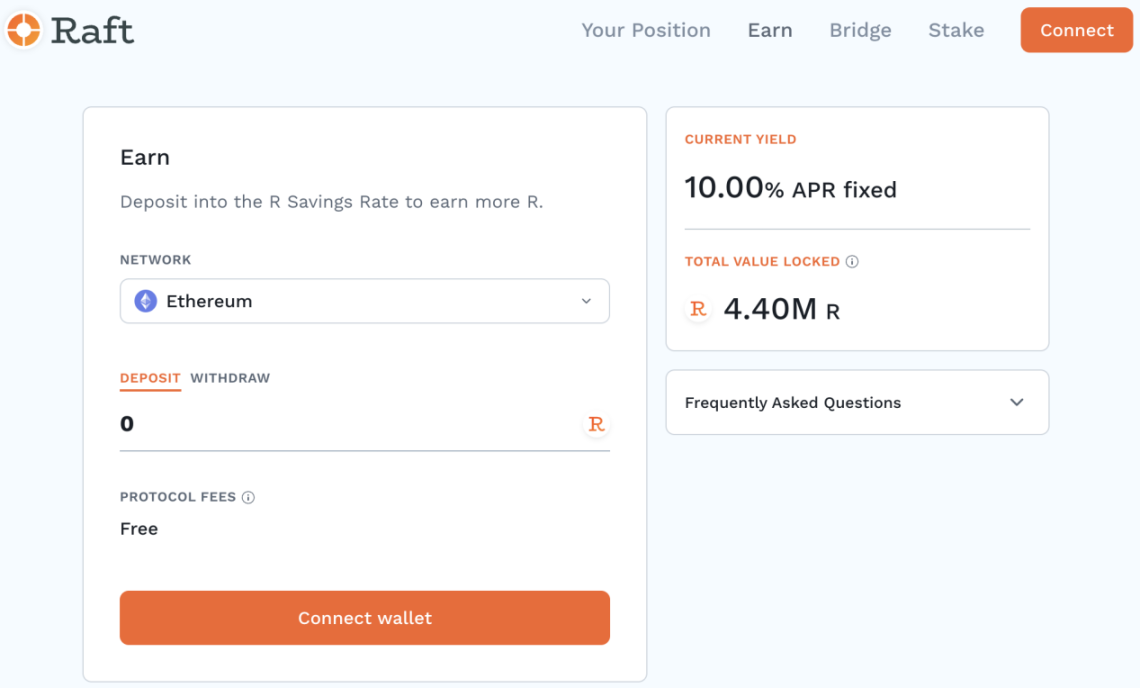

以 Raft 为例,Raft 在 V2 上线了 Savings Module,以 10% 的 fixed APR 吸引 (R 持有者进行存款,但是并未对这 10% 利息的来源进行详细披露(官方仅解释为以协议收入进行补贴)。而放眼整个 DeFi,能够提供 10% 低风险利率的项目也屈指可数,所以这不禁让人怀疑是否为项目方凭空铸造 )R 来打造这样看似美丽的 APR 神话。

值得注意的是,当前 Raft 的抵押借款费用(interest rate)为 3.5%,这代表用户铸造 $R 后将其存入 RSM,可以至少获得 6.5% 的套利。

对于去中心化稳定币而言,流动性将是影响其发展规模最大的因素。Liquity 之所以在上一轮牛市未能扩大规模、突出重围,就是因为它的流动性无法满足用户需求。而 DAI 目前的确是流动性最好的去中心化稳定币。同样,现在的 LSD 稳定币们也大多面临流动性问题,即自己推出的稳定币深度不够,使用场景不够多样化,真实用户需求不够。

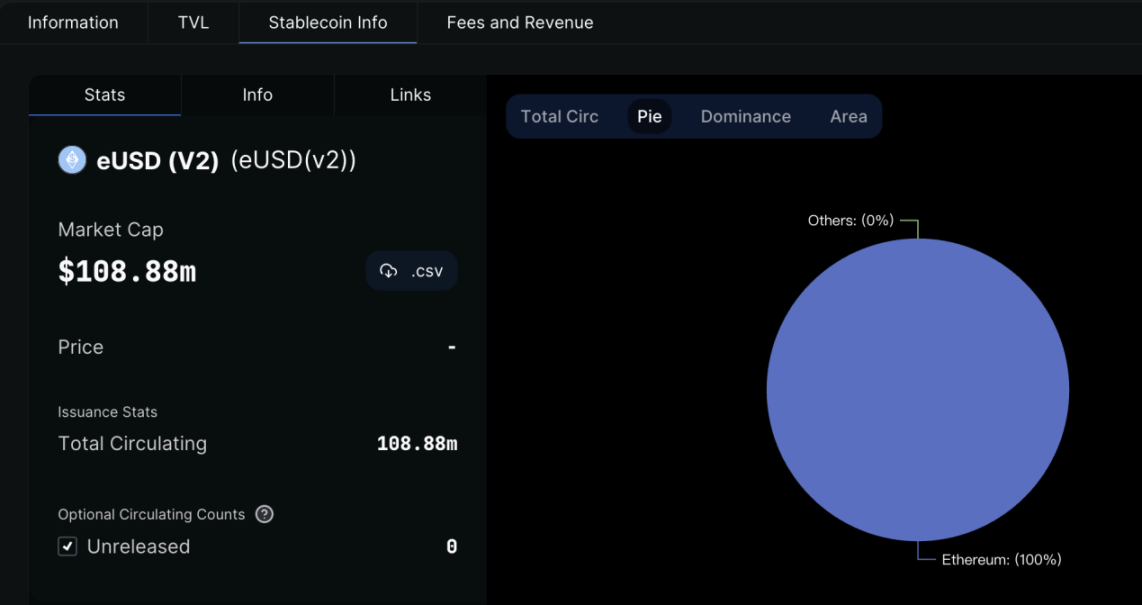

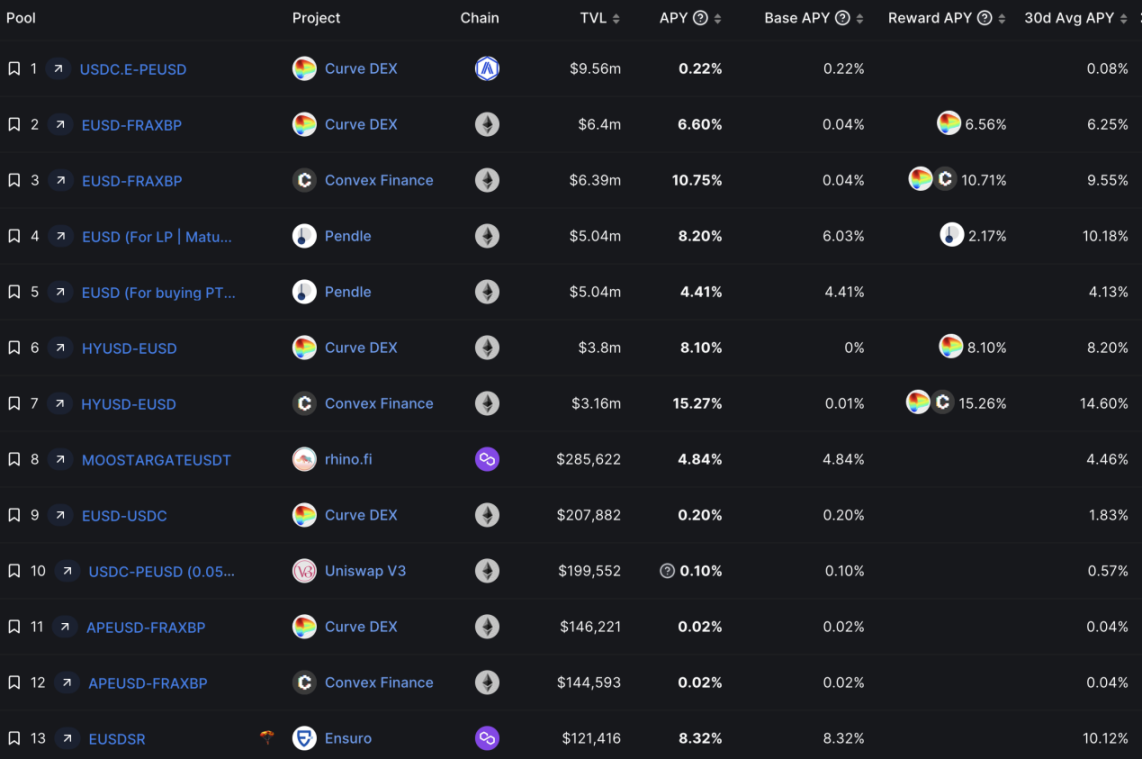

以 Lybra 推出的 eUSD 为例,eUSD 现在的规模为 108M,但其深度最好的流动性池也不过是 Arbitrum 链上的 peUSD 池(peUSD 为 eUSD 的全链版本)。而在 Curve 上的 eUSD-USDC 池深度仅为 207k,这表明 eUSD 与中心化稳定币的兑换极不方便,在一定程度上会影响用户的使用。

虽然 LSDFi 赛道整体陷入了发展的瓶颈期,但是仍不乏有一些项目正在努力求变,从它们身上我们或许可以得到一些突破发展困境的思考与启示。

LSDFi 项目现阶段都存在一个共同的看似无解的问题:用治理代币补贴用户收益,导致治理代币的价值不断被稀释,最终沦为不值钱的矿币。

可行的具有借鉴意义的解决方法是发展自己的生态,借助生态项目的力量完善自身经济模型的缺陷,在生态内部建立绝对的定价权。

2.1.1 Pendle

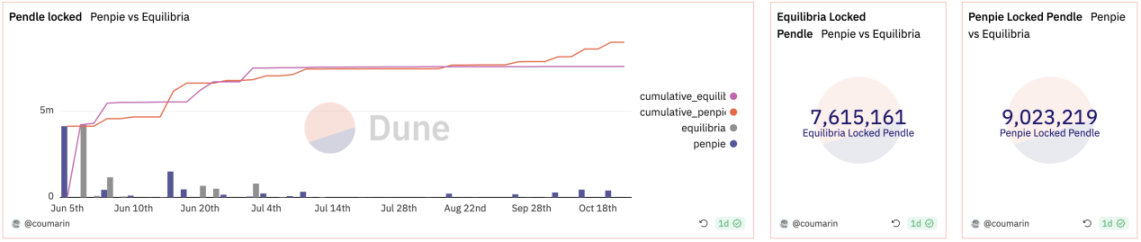

Pendle 正是目前实践这个方法最成功的代表。Penpie 和 Equilibria 均是在 Pendle veToken 经济模型基础上提高 PENDLE LP 收益的辅助协议,LP 不需要质押 Pendle 即可获得 Pendle 挖矿 boost 收益。两者的业务模式并无太大区别,最主要的作用都是在为 Pendle 吸收一部分治理代币的抛压,使得 Pendle 本身发展更加健康。

2.1.2 Lybra Finance

Lybra 在 V2 上线并未实现有效增长后,也同样开始有意打造自己的生态项目。10 月 13 日,Lybra 官方宣布正式启动 Lybra War,并将其作为下一个阶段的发力点。

Lybra 如此明牌地启动 Lybra War,也是因为其认识到了自身的诸多问题:

1)维持高 APR 而导致的治理代币 LBR 高通胀,V2 挖矿活动造成短期抛压过重;

2)同赛道竞争激烈(如 Prisma、Gravita、Raft)导致增长乏力,Lybra 背后没有投资人可以依靠;

3)eUSD 流动性不足,peUSD 的推广使用不如预期;

4)社区共识被动摇,在 V1 向 V2 迁移过程中,社区对于「未及时迁移成功代币」处理方式存在疑问(sifu 凭借一个人决定了整个投票结果)。

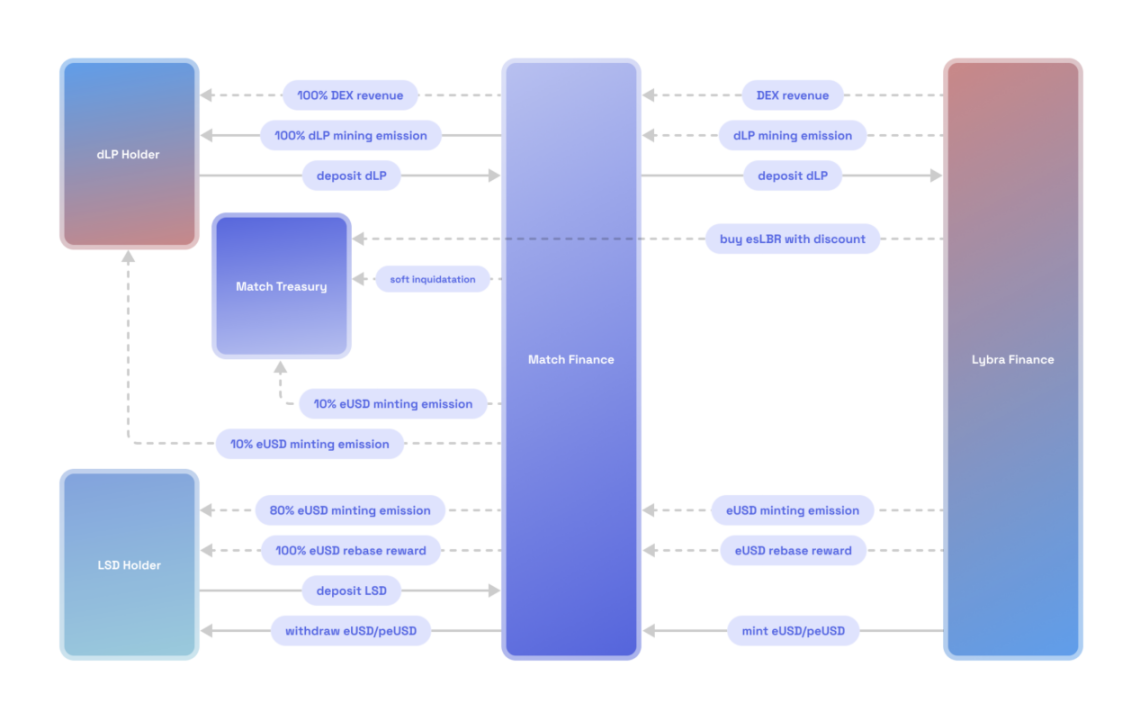

Lybra War 的核心在于 dLP 的积累和实现 dLP 与 eUSD 的动态匹配。因为在 Lybra V2 中,用户必须要质押最低 2.5% 持有 eUSD 价值的 LBR/ETH dLP 才能够获得 esLBR 的排放,所以 Lybra 生态的二层协议必须通过对 esLBR 和 dLP 的 yield boosting 来获得更多 esLBR。此外,Lybra War 的分配权在于 LSD 池子之间的 esLBR 排放,潜在需求方主要为 LST 资产发行方以及 eUSD 铸造大户。Lybra 的 LSD 池深度偏差会更适合小型 LST 发行方去积累 esLBR 会以提高 esLBR 投票权。

现在参与 Lybra War 的深度玩家只有Match Finance,还未形成有效的竞争格局。Match Finance 主要解决两个问题(这里不对项目机制作赘述):

1)用户铸造 eUSD 时没有 dLP 无法获得 esLBR 激励问题;

2)esLBR 的 yield boosting 以及退出流动性问题。

作为 LSDFi 赛道的协议层,Lybra 和 Pendle 都并不是 LST 的发行商,因此它们早期通过高 APR 累积大量 TVL 的同时也埋下了一颗负面的种子。为了未来的良性发展,它们选择发展生态项目,以生态项目为自己持续供血。任何一个有野心的 LSDFi 头部项目实际上都会走上这条发展之路。

作为非头部项目,如何在竞争激烈的赛道中守住自己的一亩三分田,找准自己的差异化定位就是关键。即便是微创新也能够触达部分垂直用户,只要这部分用户粘性够高,项目就掌握了活下去的筹码。

2.2.1 无清算:以 CruiseFi 为例

在大部分项目还在内卷 LTV 和抵押品类别的时候,有一些项目已经直接推出了「无清算机制」以吸引流量。

以CruiseFi为例,用户可以抵押 stETH 后,铸造稳定币 USDx,再通过 Curve 上的 USDC-USDx 池将 USDx 换成 USDC,而向 Curve 稳定币池提供 USDC 的 Lender 可以获得 stETH 抵押期间生成的利息。

那么如何保证 Borrower 永不被清算?当清算发生时:

1)项目方会把部分抵押品(stETH)锁定, 然后将锁定部分的 stETH 质押收益给 Borrower;

2)超过 stETH 收益部分的仓位会被暂停,这样可以保证质押收益永远能覆盖借款利息,也就相当于 Borrower 不会被清算,但这么做的坏处是当 stETH 的收益会随着 ETH 整体质押率上升而下降;

3)关于被暂停的仓位部分,会生成对应的 Price Recovery Token,这些 PRT 可以 1:1 兑换成 ETH (必须要大于清算线时才可以兑换),PRT 可以在二级市场自由交易。

这样做的好处就是 Borrower 可以延长被清算的时间或者不爆仓,Lender 可以获得 ETH 质押收益,PRT 的 holder 可以获得 ETH 未来增长的收益。「无清算」在牛市中对于一些风险偏好较高的用户来说将有不小的吸引力。

2.2.2 组合收益率:以 Origin Ether 为例

在 DeFi 世界中,收益率永远是最吸引人的叙事,这条铁律依旧适用于 LSDFi。

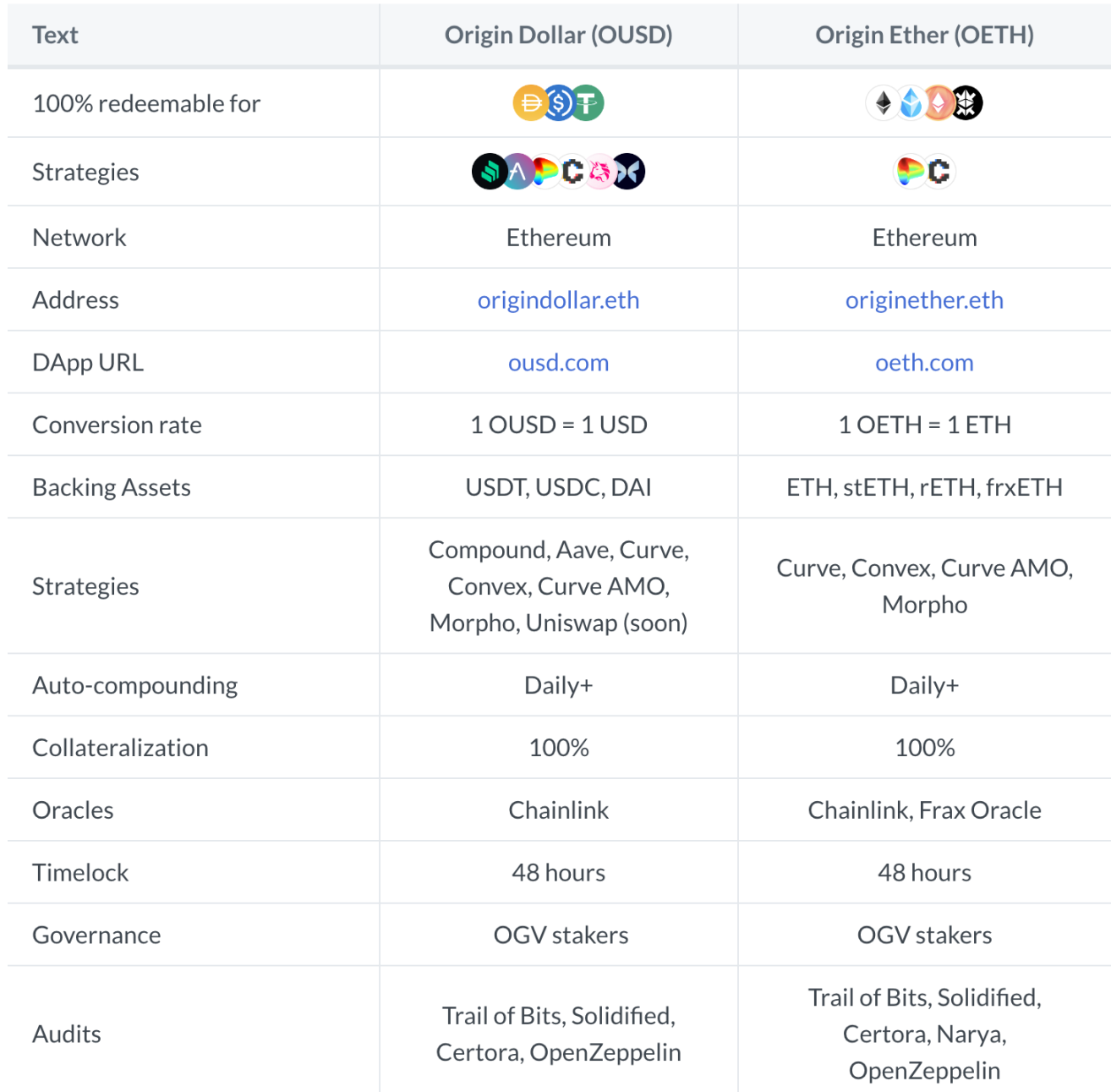

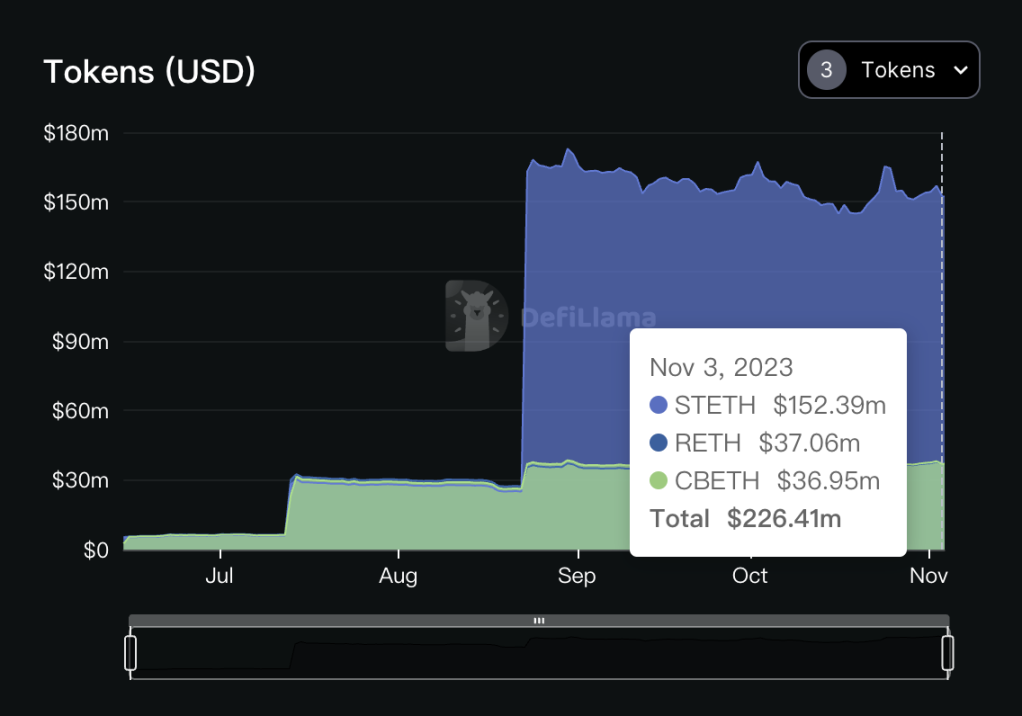

Origin Ether 于 2023 年 5 月推出,使用 ETH 和其他 LST 作为支持的抵押品,1OETH 的价值始终等于 1ETH。

Origin Ether 与其他 LSDFi 相比最大的差异在于它的收益来源是 stETH、rETH、sfrxETH 等一篮子 LST 资产。另外,OETH 还通过 OETH-ETH 流动性池在 Curve 和 Convex 上使用 AMO 策略,并支持 Balancer、Morpho 和其他以 ETH 计价的 Curve 池上的策略。通过一系列流动性策略的优化,Origin Ether 能够为用户提供高于市场平均水平的 APY。而这也是 Origin Ether 在近几个月迅速积累大量 TVL 的原因所在(OETH 目前市场份额排名赛道第七)。

2.2.3 继续套娃:以 Eigenlayer 为基础的 LRTFi 为例

LSDFi 作为 LSD 的套娃已经发展到瓶颈阶段,但是 Eigenlayer 的出现将会在未来引起再上一层的 LRTFi 套娃,这对于整个 LSDFi 赛道而言不仅是又一次的加杠杆,也是重新回到市场中心、向外扩展的机会。

虽然 Eigenlayer 目前仍在封闭测试阶段,还未向所有用户开放,但是从之前开放的两次质押情况来看,市场热度非常之高。

与此同时也已经出现了许多基于 LRT(Liquid Restaking Token)的项目,如 Astrid Finance、Inception 等。这些项目的核心逻辑并没有创新,只是相比 LSDFi 的协议将 LRT 纳入了抵押品的范围,预计这类竞争将在 Eigenlayer 正式上线后达到白热化阶段,目前仍属于早期。

如果一个后来的项目想在一个充满变数的赛道中赶超竞争对手,但是它又无法做到范式创新,那么寻找强大的后盾,将其他项目的红利作为自己的 buff 加成,将是其站稳脚跟的一个有效方法,我们可以把这类行为叫做「走捷径」,也可以叫做「找爸爸」。

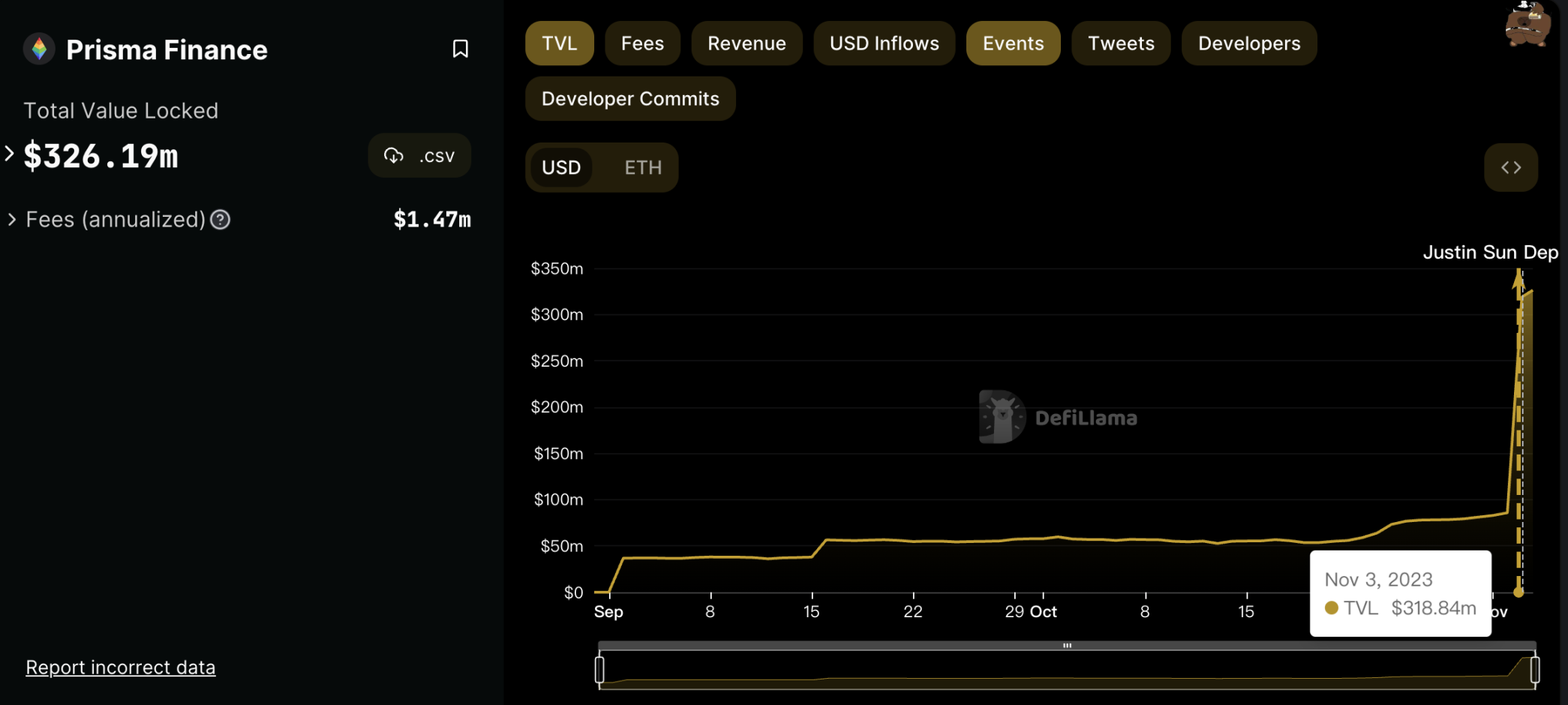

Prisma Finance 就是最典型的成功案例。相比于 Lybra Finance 这样的草根项目(社区启动,并没有私募融资),Prisma 可谓是喊着金汤匙出身的富二代。在项目什么产品都未上线的时候,它们已经用一篇华丽的公关稿吸引了市场的目光。文中透露的最有价值的信息并不是它的项目机制有多不同,而是它的投资人列表中既有 Curve、Convex 这样的 DeFi OG,也有 OKX、The Block 这样的大机构。

而后 Prisma 的发展路径也是如其宣传的那样,捆绑 Curve 和 Convex,通过获得它们的支持,赋予原生稳定币 mkUSD 额外奖励(以 CRV、CVX 的形式),并通过 veToken 模型(可控制协议参数),实现飞轮效应。

而在正式上线的第三个月,Prisma 凭借 Justin Sun 的价值一亿美金 wstETH 支持,TVL 实现 all time high,并超越 Lybra 成为新的赛道龙头。

大到行业,小到赛道,在经历了野蛮生长之后总是会陷入发展的瓶颈,而能够解决这类困境的根本之道无疑是「范式创新」几字。虽然 LSDFi 的发展并没有出现具有变局能力的创新,但是我坚信只要以太坊的价值一直作为强烈的共识而存在,那么终会有破局的范式创新到来,再次点燃 LSDFi 的熊熊之火。

Reference

1. https://foresightnews.pro/article/detail/38534

2. https://foresightnews.pro/article/detail/28437

3. https://www.panewslab.com/zh/articledetails/o0rocg16.html

4. https://match-finance.gitbook.io/whitepaper/

5. https://docs.oeth.com/origin-ether-oeth