头条

美国股市罕见地连续三个月下跌,但对投资者来说,这也有好的一面:如果历史可以借鉴的话,悲观情绪正在为未来的上涨奠定基础。

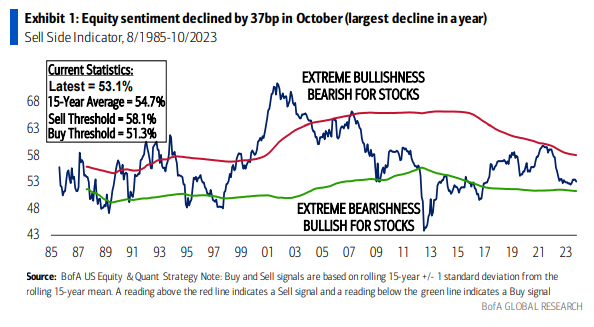

美国银行(BofA)编制了华尔街策略师建议的股票配置指标,该指标越来越接近显示“买入”。萨维塔•萨勃拉曼尼亚(Savita Subramanian)为首的策略师周三在给客户的报告中说,该指数目前的水平意味着未来12个月标普500指数(SPX)的价格回报率将达到15.5%。

策略师们的分析显示,该银行的“卖方指标(SSI)”在10月份创下一年来最大跌幅,目前正接近一个表明市场极度看空的水平,这对股市是利好的。

萨勃拉曼尼亚写道,“SSI一直是一个可靠的反向指标——换句话说,当华尔街极度看跌时,它是一个看涨信号,反之亦然。”

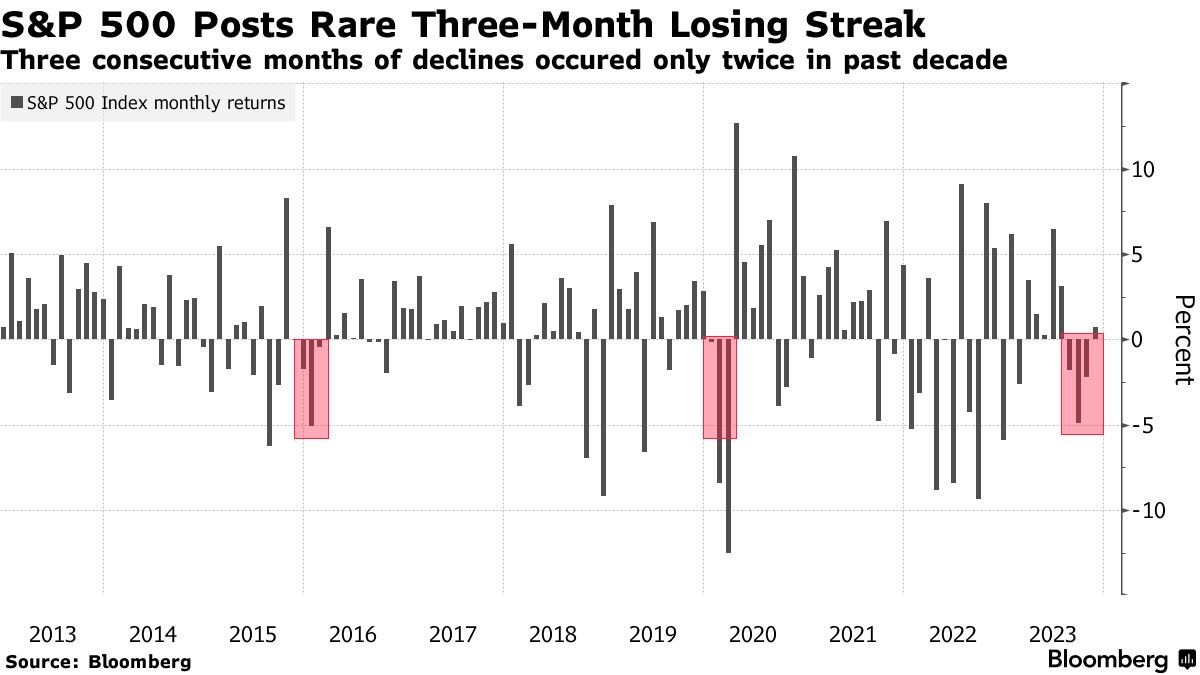

标普500指数(SPX)10月份下跌2.2%,为自2020年初以来的首次三个月下跌,原因是中东紧张局势升级以及美国国债收益率飙升,令本已不稳定的市场情绪雪上加霜。

美国股市和其他风险资产的损失似乎证明了华尔街空头的观点是正确的,其中包括摩根士丹利的迈克·威尔逊(Mike Wilson)和摩根大通的马尔科·科拉诺维奇(Marko Kolanovic),他们曾警告称,尽管股市在今年上半年出现反弹,但利率上升的滞后影响仍然存在。尽管如此,标普500指数(SPX)今年迄今仍上涨了约10%。

周三,在投资者等待美联储的政策决定之际,美国股市以小幅上涨开启了11月份的交易。

在萨勃拉曼尼亚看来,有关借贷成本上升对美国股市构成潜在威胁的担忧可能被夸大了。

她表示,“尽管加息打压了市场人气,但我们相信,美国企业和消费者的表现可能好于预期。”

美国银行的数据显示,从历史上看,当其卖方指标处于当前或更低水平时,标普500指数(SPX)未来12个月获得正回报率的概率高达95%,并且回报率的中位数为21%。

策略师们表示,尽管该指标仍处于与更为极端的“买入”或“卖出”阈值相比预测范围较弱的“中性”区间,但它更接近于发出反向“买入”信号,而不是“卖出”信号。