头条

《华尔街日报》表示,随着利率飙升,金融危机还会远吗?也许吧,但事情往往没那么简单。

本周,10年期美国国债收益率自2007年以来首次突破5%。虽然以历史标准衡量不算高,但与2020年不到1%相比,这是一个很大的变化。

“自汉密尔顿时代以来,5%左右是投资级利率的平均水平,”Grant 's Interest Rate Observer的创始人兼编辑James Grant表示。“问题在于此前10年的超宽松货币带来的结构。人们将其归咎于利率正常化。上一轮利率异常才是问题所在。”

自2022年利率开始上升以来,市场已经经历了两轮崩盘。在美国,今年早些时候的飙升引发了地区性银行的倒闭。在英国,杠杆养老基金一年前受到了利率上升的冲击。在这两种情况下,政府都进行了干预,以防止问题蔓延。

从历史上看,货币政策的大震荡会增加金融市场失控的可能性。今年5月发表的一项研究对17个发达国家150年来的加息情况进行了分析,其结论是,“在加息之前的一系列降息(或长期低利率)会大大增加危机风险。”西班牙银行的一位高级研究员和三位合著者将其称为“U型货币利率路径”,“(这)通过信贷和资产价格周期,增加了银行业危机爆发的风险。”

有时,利率上升与金融崩溃之间的因果关系是明确的,其他时候则更令人困惑。信贷损失、流动性紧缩和高杠杆率往往起着至关重要的作用,没有办法将不同因素的影响清晰地隔离开来。

以下是一些历史上的例子。

上世纪80年代的储贷危机

美联储在上世纪70年代末和80年代初为抗击通胀而加息,导致美国大部分储蓄和贷款行业资不抵债。联邦政府设定了存款利率,允许储蓄机构以存款利率支付,这导致许多客户将资金转移到其他地方以寻求更高的回报。

与此同时,信用合作社(S&Ls)主要提供长期固定利率抵押贷款。随着利率飙升,这些资产的市值暴跌。(今年倒闭的第一共和银行和硅谷银行也发生过类似的情况)监管机构任由僵尸储蓄机构持续存在多年,但它们的财务状况变得更糟。到20世纪80年代末,有1000多家储蓄银行倒闭,迫使国会批准兜底计划。

大陆伊利诺伊国家银行挤兑

1984年5月,大陆伊利诺伊国家银行遭遇全球挤兑,当时它是美国第七大银行。与此同时,10年期美国国债收益率突破13%,高于一年前略高于10%的水平。这家银行当时发展迅速,因为即使在利率飙升的情况下,该银行也以低于市场的利率发放高风险贷款。

1981年,芝加哥的一家竞争对手对《华尔街日报》说,“即使优惠利率是20%,他们也在发放16%的固定利率贷款。我不知道他们是怎么做到的。”

由于遭遇挤兑,银行业监管机构最终提供了数十亿美元的援助,并为所有存款人和债权人提供担保,导致大陆伊利诺伊国家银行被称为最初的“太大而不能倒”银行。

“黑色星期一”

1987年10月19日,道琼斯指数(DJI)下跌22.6%,对那次股市崩盘的事后分析往往指向程序交易策略,即投资组合保险和指数套利等,这些策略像滚雪球一样导致了巨大的损失。追加保证金通知接踵而至,那个时代的计算机化交易系统无法处理如此庞大的交易量。

不过,事实上利率和外汇市场才是崩盘的关键驱动因素。当时美元兑马克一直在走弱,而30年期美国国债收益率从3月份的7.5%飙升至10%以上。当收益率走高时,股票通常会下跌,因为公司的未来收益会减少。那年夏天,股市一直在上涨,也为随后的崩盘埋下了伏笔。

1994年危机

当时,美联储在12个月内将利率提高了一倍,达到6%,令市场感到意外。一系列加息拖累了债券投资组合和墨西哥经济,并暴露了华尔街经纪公司基德皮博迪因虚假交易利润而倒闭的丑闻。

当时的加息包括在11月份加息75个基点,同年12月,加州奥兰治县在对利率进行了一系列灾难性的错误押注后申请破产。

2000年互联网泡沫破裂

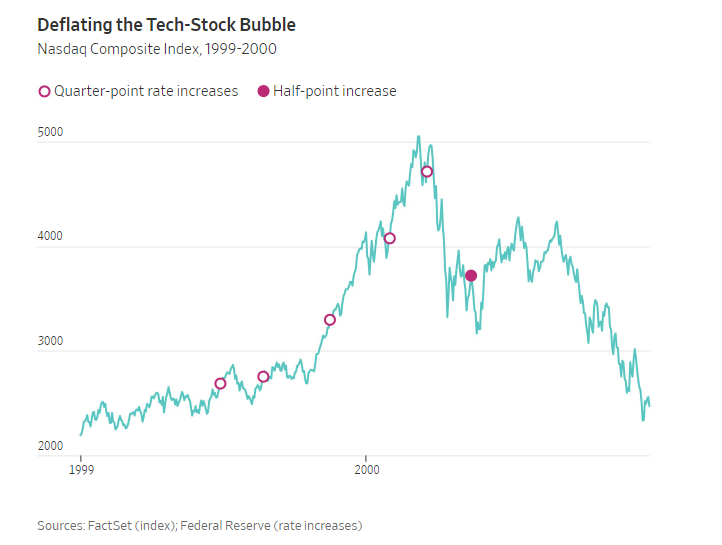

投机者对下一个烧钱的互联网宠儿大肆押注,他们并不关心投资基本面。互联网股票泡沫的破灭有很多罪魁祸首。

但从1999年6月到2000年5月,美联储确实六次加息,最后一次上调了0.5个百分点至6.5%。当时,泡沫已经被戳破。到2003年,利率降至1%,为近20年的低利率奠定了基础。

2007-2009年的经济衰退

随后,人们更多地指责美联储将利率维持在过低水平的时间过长,而不是将利率提高得过高。从2004年6月到2006年6月,美联储17次加息,每次加息25个基点。房地产市场衰退的迹象在停止加息时已经浮出水面。到2007年,金融危机开始爆发,美联储在当年晚些时候转向降息。

对于数以百万计的美国人来说,高利率的影响直接冲击到他们的家庭,因为他们所承担的浮动利率抵押贷款在初始利率到期后重置得更高。通常情况下,客户的能力仅限于支付最初的优惠利率,而放款人并不在乎,因为他们很快就把贷款打包卖给了抵押贷款支持债券的投资者。

随之而来的信贷损失可能更多是由于宽松的承保标准,而非利率上升。然而,当贷款重新调整时,更高的利率导致了创纪录的止赎,导致危机进一步加深。